相続・事業承継Vol.5 一般社団法人と相続対策?

一般社団法人と相続対策?

相続・事業承継Vol.5

こんにちは。SUパートナーズ税理士法人の乾です。

3月に入りましたね。皆様、確定申告はお済でしょうか?

私自身は医療費控除があるのですが、ギリギリの申告となりそうです。。。

弊社のお客様の確定申告は最終コーナーを回ったところで、

みんな気力で走っています!!

まだお届けできていないお客様はもう少々お待ちくださいm(__)m

今回は一般社団法人というあまり聞きなれない法人についてです。

「一般社団法人」と聞いて、

「非営利」→「自分は関係ない」と考えた方はぜひ読んでいただければと思います。

実は一般社団法人は

「非営利事業だけでなく営利事業もできます」

「相続対策にも使える場合があります」

という情報を知らない方は意外と多いのです。

どういうことか?

平成27年以降の相続税の増税により、

多くの方が個人の財産管理を法人へ移すことを進められています。

ただし法人に移したからといって、全く相続税がかからないというわけではありません。

その法人への財産の移し方にもよりますが、

たいていはその法人の株式を持っているため、その株式が相続税の対象となります。

しかし、一般社団法人(以下SHという)には、その株式(持分)というものがないというのが最大の特徴です。

したがって、個人から切り離されます。

弊社でもいくつか事例があります。

・文化的活動を行う一般社団法人

・次世代に引き継ぎたい財産を保有する一般社団法人

・芸術作品を永続的に後世に顕彰するための一般社団法人

などです。

不定期とはなりますが、今後複数回にわけて一般社団法人の利用について配信したいと思います。

まず第1回目の今回は概要編です。

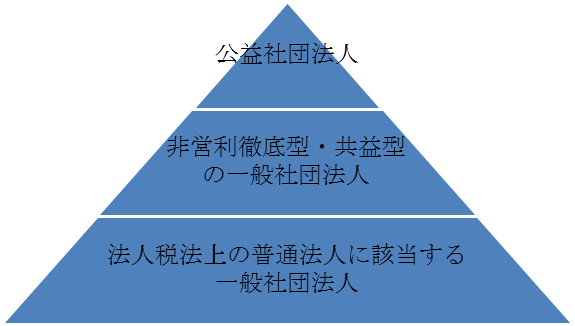

SHの制度は三階建てに例えられます。

1階は通常のSHです。こちらは株式会社と同様に法人税が課税されます。

2階はSHの定款に下記の要件(紙面の関係上主要なもののみ)を盛り込んだ法人で、

基本的に法人税は課税されず、収益事業(34業種)を行う場合にのみ課税されます。

・非営利徹底型の要件

①剰余金の分配を行わない旨の定めがあること。

②解散したときはその残余財産が国若しくは地方公共団体などへ帰属する旨の定めがあること。

③理事の総数のうち特殊関係者が3分の1以下であること。

・共益型の要件

①会員の相互の支援、交流などを主たる目的としていること。

②解散したときはその残余財産が特定の個人又は団体に帰属する旨の定めがないこと。

③理事の総数のうち特殊関係者が3分の1以下であること。

3階はSHが内閣府又は都道府県の公益認定を受けた場合です。

こちらは2階と同様に原則法人税は課税されず、収益事業にのみ課税されます。

それ以外にも様々な特典があり、法人税率が15%と低く一定であり、

利子配当などの支払いを受ける場合に源泉所得税が課されない、

収益事業でもうけた場合にもその資金を非営利事業に使うことにより、

法人税が免税とされるなど優遇されています。

その分認定の取得や運営が大変な面があります。

これらのうち1階、2階が使えるのです。

次回は具体的にどのように使われているかを見ていきたいと思います。

弊社が共著で出している一般社団法人の書籍も第2版が発売されています。

専門家向けのためあまり知られていませんが、読みたい方はご連絡ください。

お送りいたします。

「第2版 事例にみる一般社団法人の活用の実務」発行元:日本加除出版

著者:弁護士 後藤孝典

司法書士 野入美和子

SUパートナーズ税理士法人 阿部幸宣、乾潤一、宮崎勝、井手鮎子